Стратегический Каспий: новая роль внутреннего моря для 5 государств

Казахстан – важнейший торговый игрок в регионе Каспия

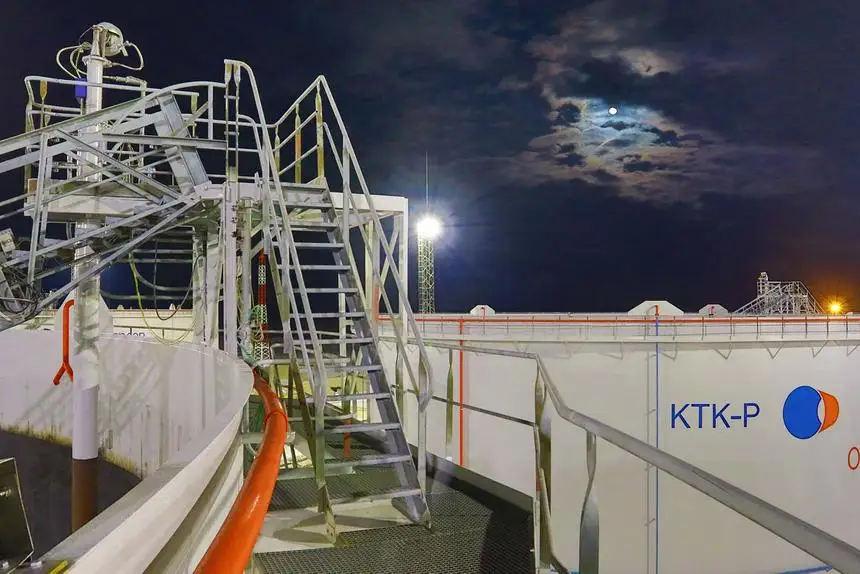

Важнейшим торговым игроком в регионе Каспия является Казахстан, который по добыче нефти на пространстве СНГ уступает лишь РФ. Наша страна тесно связана с северным соседом сетью нефтепроводов, крупнейшим из которых является КТК (проект соединяет крупные месторождения в Атырауской области с черноморским российским портом Новороссийск, мощностью 67 млн т в год). Более 80% нефтедобычи Казахстана идет на экспорт, в основном, трубопроводным транспортом. Отгрузка нефти на экспорт осуществляется по следующим магистральным трубопроводам: КТК – свыше 70% всего экспорта казахстанской нефти; нефтепровод «Узень-Атырау-Самара» АО «КазТрансОйл»; нефтепровод «Атасу-Алашанькоу» ТОО «Казахстанско-Китайской трубопровод» (для транспортировки нефти Западно-Казахстанских, Актюбинских и Кумкольских месторождений, а также транзитной российской нефти в Китай); система транспортировки «Карачаганак-Оренбург (НПЗ)».

Кроме вышеуказанных трубопроводов, некоторыми недропользователями сырьё на экспорт отгружается через морской порт Актау, и незначительно – через Курык. Для перевозки нефтеналивных грузов, кроме магистральных нефтепроводов, используется железнодорожный транспорт, причем экспортные перевозки по железной дороге осуществляются по следующим направлениям: через порт Актау в Азербайджан, Иран, Турцию и другие государства; через пограничную станцию Бейнеу в республики Средней Азии; через пограничную станцию Аксарайская в Европу; через пограничные станции Достык и Алтынколь в Китай; через пограничную станцию Озинки в Европу. Также станция Махамбет производит слив нефти в Каспийский нефтепроводный Консорциум (КТК) и станция Жана-Арка производит налив нефти в Китай.

Для освоения прогнозируемого объема перевозок нефти в Казахстане необходимо усиление технического состояния железнодорожного транспорта: пропускной способности линий, перерабатывающей способности станций примыкания к пунктам налива и слива нефти, перерабатывающей способности пунктов налива (слива) нефти. Этот вопрос, в частности, актуален для участников проекта «Кашаган», и в 2023 году ожидается принятие решений в отношении необходимости создания соответствующей инфраструктуры. Об этом сообщила компания-оператор проекта, которая в марте отправила пробную партию в 7 тыс. тонн с «Кашагана» в направлении порта Баку на Каспии с дальнейшей перекачкой по нефтепроводу Баку-Тбилиси-Джейхан на Средиземноморский рынок.

Азербайджан с конца марта начал перевалку нефти с казахстанского месторождения «Тенгиз», и планирует в этом году транзит по БТД 1,5 млн тонн «черного золота» из Казахстана. Решение Казахстана о задействовании транзита нефти через Баку связано с тем, что в 2022 году грузоотправители несколько раз сталкивались с проблемами работы КТК и в результате Казахстану пришлось немного снизить добычу «черного золота», а это отразилось на госбюджете, который на 30-45% формируют нефтяные доходы. Казахстан является важнейшим участником международной долгосрочной сделки ОПЕК+ и любые коррективы по добыче нефти влияют на общемировые цены на это стратегическое топливо.

Большинство месторождений нефти Казахстана удобно расположены по отношению к порту Актау. Большая часть нефти добывается на западе Казахстана и в ближайшие годы ее основная часть будет добываться у северных берегов Каспийского моря. Порт Актау – крупнейший порт Казахстана на Каспийском море, осуществляет перевалку сухих грузов, нефти и нефтепродуктов в международном сообщении. Пропускная способность: 1,5 млн тонн (сухогруз/ контейнеры), 10 млн тонн (нефть), но с учетом новых мировых реалий, когда транзит через РФ осложнён, власти Казахстана задумались о расширении мощностей порта. Также признана необходимость проведения дноуглубительных работ, приобретения новых судов разного назначения.

Ранее основным казахстанским перевозчиком через море было ТОО «НМСК «Казмортрансфлот», в распоряжении которого было 8 танкеров с общим тоннажем 305 тыс. тонн, 5 буксиров и 8 барж-площадок грузоподъемностью по 3,6 тыс. тонн, 2 сухогрузных судна дедвейтом по 6,2 тыс. тонн (долгосрочный тайм-чартер). Стратегия развития КМТФ на период после 2020 года направлена на достижение транспортной независимости Республики Казахстан на Каспии, но пока отгрузка нефти, например, в направлении Баку осуществляются на танкерах Азербайджана.

В Казахстане на Каспии также есть портопункт Курык (между мысами Песчаный и Гилянды, в 11 км от железнодорожной станции Ералиево), где прежде планировалось создание специализированного нефтеналивного терминала производственной мощностью от 20 млн до 56 млн тонн в год с резервуарным парком и выносными нефтепричалами, рассчитанными на обслуживание крупнотоннажных судов. Пуск КТК «заморозил» эти планы, но в настоящее время правительство Казахстана вновь изучает целесообразность задействования порта Курык в активной нефтяной торговле на Каспии, поскольку данный порт позволит сократить расстояние доставки нефти и нефтепродуктов по Каспийскому морю в порты Азербайджана и Ирана примерно 50-60 миль.

Казахстан рассчитывает перекинуть в ближайшие годы через Баку до 6,5 млн тонн нефти и даже говорит о 20 млн тонн в год, однако в самом Азербайджане называют максимальным объем транзита в 10 млн т/г с учетом сохранения банка качества нефти в БТД, мощностью нефтепровода Баку-Супса и реальной возможностью перевалки грузов из Казахстана железными дорогами Азербайджана и Грузии и черноморскими портами Грузии. Казахстан отправляет транзитом через Каспий и Баку небольшие партии ряда видов нефтепродуктов, LPG, но речи о газовых операциях с соседом по Каспию нет.

В рамках экономического сотрудничества с Китаем из Казахстана налажен ежегодный объем экспорта до 10 млрд куб. м, а также транзита российского газа. Также осуществляется транзит газа через Узбекистан.

Общемировые тенденции, связанные с РФ, привели к тому, что в 2022 году Казахстан удвоил грузопоток через Каспий. Как сообщало Министерство индустрии и инфраструктурного развития (МИИР) Казахстана, грузы шли по Транскаспийскому международному транспортному маршрута (ТМТМ, мощность 6 млн тонн в год). Перевалка грузов через морские порты Актау и Курык выросла в два раза, до 1,7 млн тонн, в 2022 году, а контейнерных перевозок стало на 34% больше (33,7 тыс. ДФЭ). В основном перевозились цветные металлы, химическая продукция, зерновые, товары народного потребления и т.д.

В МИИР указывали, что резкий рост перевозок по ТМТМ выявил узкие места на маршруте – инфраструктурные ограничения в морских портах Азербайджана и Грузии, на железнодорожных путях и узловых станциях, дефицит подвижного состава (локомотивной тяги, парка фитинговых платформ и крытых вагонов). Эти проблемы планируется устранить в 2023-2027 годы. Пока же в общем объеме перевозок Казахстана каспийское направление не занимает ключевое место. На каспийские порты в 2022 году пришлось только 4% от общего объёма транзитных перевозок. Что касается контейнеров, то их доля в общем объёме составила только 3%. Реализация планов на 2023 год зависит от оперативности решения выявленных проблем.

Динамика перевозок в российских морских портах Каспия снизилась из-за санкций

Складывающаяся геополитическая ситуация не привела к остановке нефтегазовых проектов РФ на Каспии, но по освоению некоторых месторождений изменены сроки. Так, ЛУКОЙЛ лидирует по количеству проектов на Каспии (разведка и бурение — с 90-х годов XX века), имея так называемую накопленную добычу в российском секторе в объеме более 50 млн тонн жидких углеводородов. Компания открыла на российском шельфе Каспийского моря 11 месторождений, причем 6 из них - крупные многопластовые месторождения, включая «им. В.Филановского», «им. Ю.Корчагина» (на них идет стабильная добыча), «им. В.И.Грайфера» (завершается обустройство), «им.Ю.Кувыкина» (срок освоения отодвинут на 2029 год с 2026 года), «Хвалынское» с совокупными запасами более 1 млрд тонн.

В 2022 году было открыто газоконденсатное месторождение «Хазри», а в марте 2023 года утверждены запасы полезных ископаемых на новом месторождении им. Р.Маганова – 8,4 млн тонн нефти, 136,2 млрд куб. м газа и 24,4 млн тонн конденсата. Все перечисленные месторождения находятся на севере Каспия, близ Астраханской области, в связи с чем ПАО «Лукойл» в марте 2023 года заключило соглашение с властями области о социально-экономическом партнерстве на ближайшие 5 лет (по совместной реализации программ освоения минерально-сырьевой базы углеводородного сырья территории Астраханской области и акватории Каспийского моря, по научно-техническому обеспечению новых разработок и технологий в области нефтегазодобычи и переработки углеводородов, а также реализации перспективных инвестиционных проектов).

Правительство Дагестана также заинтересовано в сотрудничестве с нефтекомпаниями на Каспии, заявляя о наличии 44 лицензионных участков с суммарными остаточными запасами нефти и газового конденсата в 16,7 млн тонн (добычей занимаются ПАО «НК «Роснефть-Дагнефть», АО «Дагнефтегаз»). Также ООО «Лукойл Нижневолжскнефть» планирует работы по структуре «Тюлений» на Каспии (суммарно извлекаемые запасы нефти – 25,0 млн тонн, газа – 65,0 млрд куб м).

Инвестиционные планы по углеводородным проектам на Каспии уточняются с учетом общероссийских задач и прогнозов по добыче в условиях международных санкций, т.к. требуются гарантированные рынки сбыта сырья, а их поиск сейчас напрямую зависит от шагов Запада в отношении разных секторов российской экономики и торговли.

В основном, нефть с российского сектора Каспия идет по сети нефтепроводов на территории самой РФ, но появилась угроза сокращения закупок Европой даже трубопроводной российской нефти, в частности, с нефтепровода «Дружба». С декабря 2022 года из-за международных санкций не осуществляется прокачка части нефти ЛУКОЙЛа с месторождений им.Корчагина и им.Филановского по нефтепроводу Баку-Тбилиси-Джейхан (ранее около 10 лет шла такая прокачка, в среднем, по 2 млн тонн в год).

Вместе с тем, ЛУКОЙЛ в феврале 2023 года договорился с казахстанской компанией «КазМунайГаз» (КМГ) о добыче углеводородов на участке недр «Каламкас-море, Хазар, Ауэзов», расположенном в казахстанском секторе Каспийского моря (привлечение прямых инвестиций в сумме более $ 5-6 млрд) на условиях улучшенного модельного (типового) контракта. Ожидается, что добыча на этом блоке начнется в 2028 году и будет составлять 3-4 млн тонн в год. Ранее, в декабре 2022 года ЛУКОЙЛ с помощью буровой установки «Деде Горгут» из Азербайджана начала бурение первой скважины на казахстанской структуре «Женiс» на Каспии на глубине моря около 100 м (прогнозные запасы – 100 млн т условного топлива, ближайшая инфраструктура – порты Актау и Курык).

Что же касается работы портов РФ на Каспии, то в 2022 году логистика была нарушена, и объем перевозок по Каспию из портов Махачкала, Оля и Астрахань снизился вдвое. Как сообщал в начале 2023 года представитель федерального госуправления «АМП Каспийского моря» Николай Ковалёв, «антироссийские санкции, безусловно, повлияли на динамику перевозок в российских морских портах Каспия».

«В 2023 году ожидается выстраивание новых логистических транспортных цепочек и, как следствие, рост объемов грузоперевозок. Дальнейшее развитие международного транспортного коридора (МТК) «Север – Юг» и реализация в его рамках инфраструктурных проектов, надеюсь, станут мощным генератором роста экономики Каспийского региона и РФ», – отметил Н. Ковалёв.

По его словам, вновь стал актуален вопрос налаживания автопаромного сообщения между портами Оля и Махачкала и портами Туркменистана, а также развития перевозок грузов через Каспий из Кыргызстана и Узбекистана в Россию.

Примечательно, что грузооборот между астраханскими и азербайджанскими портами в 2022 году превысил 27 тысяч тонн (на 42% больше 2021 года) и в 2023 году эта тенденция продолжится. Портовая особая экономическая зона (ПОЭЗ) в Астрахани, объединенная в «Каспийский кластер» с особой экономической зоной промышленно-производственного типа «Лотос» считается в России «грузовой базой» усиления развития МТК «Север – Юг». С этой целью завершается подготовка двух причалов порта Оля (грузооборот 3,2 млн т/год), которые могут быть запущены в конце 2023 года под перевалку контейнерных грузов, зерна и растительного масла. Также в 8 км южнее порта Оля планируется создать новую грузовую территорию площадью 250 га: 1-я очередь предполагает строительство 6 причалов к 2027 году под грузооборот до 6 млн тонн, 2-я очередь – развитие мощностей до 12 млн тонн, 3-я – до 50 млн тонн.

В РФ считают, что актуально не только развитие новых транспортно-логистических цепочек на Каспии, но и сотрудничество в туристической сфере. В частности, у россиян в связи с международной ситуацией и прекращением выдачи виз ряда иностранных государств гражданам РФ растет интерес к Каспийскому региону. Структуры, курирующие туристическую отрасль в странах Каспия, сейчас думают над созданием туристических маршрутов на море и пляжных зон. Вопрос круизного судоходства на Каспии обсуждался на протяжении нескольких последних лет, но идея не находила своей реализации.

Недавно глава «Ростуризма» Зарина Догузова сообщила, что в 2024 году на Каспии может появится первый круизный лайнер, и это простимулирует развитие необходимой дополнительной транспортной инфраструктуры в бассейне Каспийского моря.

В Туркменистане создаются промышленные объекты, специализирующиеся на переработке углеводородного сырья

Основу морской портовой инфраструктуры Туркменистана составляет международный порт Туркменбаши с общей мощностью перевалки (без учета нефтепродуктов) 17 млн тонн грузов ежегодно. Порт включает в себя паромный, пассажирский и несколько грузовых терминалов и одновременно может обслуживать 17 судов. Проектная мощность терминала мелких грузов – 3 млн тонн в год (для отправки и хранения различного сырья, нефтехимической продукции, удобрений, кормов для животных, зерна, сахара, соли и других грузов), мощность терминала общих грузов (261 тыс. кв. метров) — 4 млн тонн в год (стройматериалы, железо, сталь, древесина, машины и оборудование), контейнерный терминал занимается обработкой транзитных грузов, прибывших железнодорожным, автомобильным и воздушным транспортом (до 400 тыс. контейнеров в год). Порт находится на пути транспортировки грузов из Европы в Азию и обратно, и его значение признается такими мировыми игроками, как «KPMG Tax and Advisory LLC» и эмиратской AD Ports Group, которые хотят получить в доверительное долгосрочное управление терминалы порта Туркменбаши. У порта налажено многолетнее сотрудничество с международным морским торговым портом Баку, новое же – с 1 марта 2023 года действуют льготные тарифы на морские перевозки грузовых автомобилей (TIR) в обе стороны маршрута Баку-Туркменбаши-Баку, с 1 января курсируют фидерные (малые) суда.

Что же касается освоения углеводородов Каспия, то к реализуемым успешно проектам относится проект Dragon oil (блоки «Джейтун» и «Джыгалыбек» — часть контрактной прикаспийской и частично шельфовой территории блока «Челекен». В конце марта 2023 года на месторождения «Лам» и «Жданов», разрабатываемые Dragon Oil в туркменском секторе Каспия, прибыло из Азербайджана судно-трубоукладчик «Сулейман Везиров» ЗАО «Азербайджанское Каспийское морское пароходство» для создания дополнительной сети трубопроводов между этими месторождениями. В туркменском секторе Каспия работает компания Petronas — на месторождении «Гарагол-Дениз Западный». Кроме того, Азербайджан и Туркменистан обсуждают выход на контракт по разведке и разработке углеводородных ресурсов нефтяного месторождения «Достлук» в Каспийском море.

Туркменистан больше 10 лет транспортирует через нефтепровод БТД часть своей нефти, и за истекший период суммарный объем транзита превысил 32 млн тонн (нефть доставляется до Баку танкерами с дальнейшей загрузкой в БТД). Многие эксперты считают, что месторождения Туркменистана и Азербайджана могут быть связаны газопроводом через Каспий, однако в реальности эта идея не получила продолжения, т.к. в экспорте газа Ашхабад ориентирован на Восток, в основном, в Китай.

Углеводородные ресурсы Туркменистана оцениваются в более чем в 71 млрд тонн нефтяного эквивалента, которые составляют около 20 млрд тонн нефти и свыше 50 трлн кубометров природного газа. Согласно стратегии развития страны до 2030 года, намечено строительство четвертой ветки газопровода в Китай, ветку газопровода в Иран, прокладка газопровода Туркменистан–Афганистан–Пакистан–Индия (ТАПИ), однако многие вопросы будут упираться в финансирование этих проектов.

Отметим, что Туркменистан второй год подряд поставляет небольшие объемы газа в Азербайджан транзитом через Иран в рамках обеспечения стабильности топливно-энергетического баланса Азербайджана. В 2023 году объем поставок может достичь 2,4 млрд куб м против 1 млрд куб м в 2022 году.

В Туркменистане в настоящее время большое внимание уделяется созданию промышленных объектов, специализирующихся на переработке углеводородного сырья. В этом плане показательным является завод в Ахалском велаяте, который включён в Книгу рекордов Гиннесса как «Первый в мире завод по производству бензина из природного газа». В ближайшее время в регионах планируется построить новые газохимические комплексы, в том числе по выпуску линейного полиэтилена низкой плотности, изобутана, метанола, поливинилацетата, жидкого хлора, сульфата натрия и др. Особое внимание будет уделено налаживанию производства водорода, разрабатываемого в качестве стратегии «топлива будущего» в развитых странах мира.

Азербайджан имеет самый крупный торговый флот на Каспии

Морские порты Азербайджана на Каспии в 2022 году увеличили перевалку грузов на 32,5% до 11,75 млн тонн, но в январе-феврале 2023 года перевалка грузов снизилась на 1,1% по сравнению с показателем января-февраля 2022 года - до 1 млн 591,6 тыс. тонн (данные Госкомстата). Свыше 80% приходится на международные транзитные грузы, что дает возможность Азербайджану получать дивиденды от выгодного географического положения и от реализации ТМТМ. Отметим, что все азербайджанские порты (Баку, Астара, Ленкорань и Сумгаит) располагаются на побережье Каспийского моря. При этом Бакинский порт располагает крупными нефтяными терминалами в Дюбенди и Сангачале. Кроме того, на территории нового Бакинского морского международного порта (БММП) в поселке Алят в 2014 году был введен в эксплуатацию паромный терминал, в январе 2018 года – терминал Ro-Ro. В 2022 году перевалка через БММП выросла на 15%.

Азербайджан имеет самый крупный торговый флот на Каспии – более 53 судов и по запросу предоставляет их в аренду. Пропускная способность Бакинского морского порта составляет 15 млн тонн грузов в год, но в течение 3-5 лет будет увеличена до 25 млн тонн/год, на что выделяются бюджетные средства.

ООО «Hydrotrans Engineering Mühəndislik Mərkəzi» готовит проектно-сметную документацию проекта строительства Зернового терминала на территории БММТП, то есть помимо ключевой перевалки – нефти и нефтепродуктов, Баку хочет стать важным транзитером зерна. Многое в успехе этих инициатив будет зависеть от конкурентных тарифов, и пока не ясно, договорятся ли все страны Каспия в цепочке грузопоставок о льготных тарифах для привлечения грузов и с Востока, и с Запада. Активизировались переговоры Азербайджана с РФ и Ираном по развитию МТК «Север-Юг».

Что же касается нефтегазовых операций, то Азербайджан предоставляет мощности БТД для транзита нефти Туркменистана и Казахстана, и планирует в 2024 году увеличить пропускную способность этого стратегического нефтепровода (сейчас 1,2 млн баррелей в сутки).

Освоение Каспия всегда было приоритетом Азербайджана, который в 2023 году начнет добычу первого газа на месторождении «Абшерон» (проект TotalEnergies), выйдет на пик добычи газа на ключевом месторождении Шах-Дениз (26 млрд куб м в год), проводит исследовательские работы на блоке Азери-Чираг-Гюнешли и на других площадях. Тем не менее, из-за ряда финансовых и логистических проблем немного задерживаются работы по добыче первой нефти на «Центральном Восточной Азери» (Azeri Central Eeastern, АСЕ), и вместо конца 2023 года первая нефть с этого азербайджанского проекта под руководством BP пойдет в первом квартале 2024 года. Падение добычи на блоке Азери-Чираг-Гюнешли последние годы приводит к тому, что Азербайджан даже не выполняет установленные для него приемлемые квоты в рамках международной сделки ОПЕК+. Эта же тенденция будет и в 2023 году, но ситуация немного улучшится в 2024 году с запуском ACE.

Министр экономики Азербайджана Микаил Джаббаров видит перспективы сотрудничества прикаспийских государств в создании кластеров, в частности, в судостроении.

«В Баку уже действует судостроительный завод нового поколения. Растущие транспортные потоки на Каспии требуют новых судов. Увеличение грузопотока, транспортного оборота будет оказывать положительное влияние на дальнейшее расширение транспортных коридоров. Думаю, что все вводные данные для того, чтобы реализовывать совместные проекты есть. И самое хорошее в том, что уже есть и дискуссии», – подчеркнул в конце 2022 года М. Джаббаров на встрече в Москве.

Иран заинтересован в транспортировке груза через международный коридор «Север-Юг»

В транспортировке грузов разного назначения через Каспий по МТК «Север-Юг» заинтересован и прикаспийский Иран, который также находится под международными санкциями. Так, в марте 2023 года на встрече с министром иностранных дел Ирана Хоссейном Амир Абдоллахияном было заявлено, что в Иране (скорее всего, в Персидском заливе) будет создан транспортный хаб для экспорта зерна из России.

«Есть транспортный коридор Север-Юг... Что касается обратного движения по нему из России, в основном это будет зерно. В порту Бендер-Аббас, либо Бендер-Хомейни Россией и Ираном может быть создан крупнейший в регионе зерновой хаб», – сообщил представитель Госдумы РФ Леонид Слуцкий.

Идея появилась после того, как «дочка» американской Cargill отказалась от закупок зерна в России, а ведущий мировой зернотрейдер – компания Viterra – сообщила о возможном уходе с российского рынка.

Иран имеет дюжину портов на Каспии международного и республиканского значения, но наиболее задействованы в морских перевозках – Энзели, Ноушехр, Амирабад (Хазар), Астара и Нека.

За год действия международных санкций в отношении РФ, Россия увеличила морскую торговлю с Ираном на 70%. Почувствовав свою значимость, Иран решил инвестировать в соединение порта Энзели с национальной железнодорожной сетью. А ведь именно отсутствие такой связки-перемычки и тормозило прежнее развитие портов Ирана на Каспии. Однако эксперты «Jamestown Foundation» считают, что РФ не сможет организовать эффективные интермодальные перевозки на Каспии до Ирана из-за отсутствия должного опыта. Проблема также в отсутствии достаточного количества судов. Пойдет ли Иран навстречу России в решении этих вопросов, пока не ясно.

Интерес к использованию иранских портов на Каспии для экспорта грузов, помимо РФ, имеют Казахстан и Туркменистан, которые с 2022 года активизировали переговоры с руководством Ирана, но пока без ощутимых результатов. Для Азербайджана интересен порт Астара, но работы идут с переменным успехом с учетом возникшего в последнее время обострения отношений между Ираном и Азербайджаном.

Что же касается нефтегазовых операций Ирана на Каспии, то исламская республика до сих пор не ратифицировала Конвенцию о правовом статусе водоема и в целом не уделяет поиску углеводородов на Каспии большого внимания, фокусируясь на Персидском заливе и других регионах страны, запасы нефти и газа которых несоизмеримо больше, чем в иранском бассейне Каспия.

В любом случае, создание новых транспортно-логистических объектов на Каспии требуют немалых инвестиций и тарифных согласований, и всё будет зависеть от того, отвечают ли они национальным целям и финансовым возможностям каждой из пяти стран Каспия.